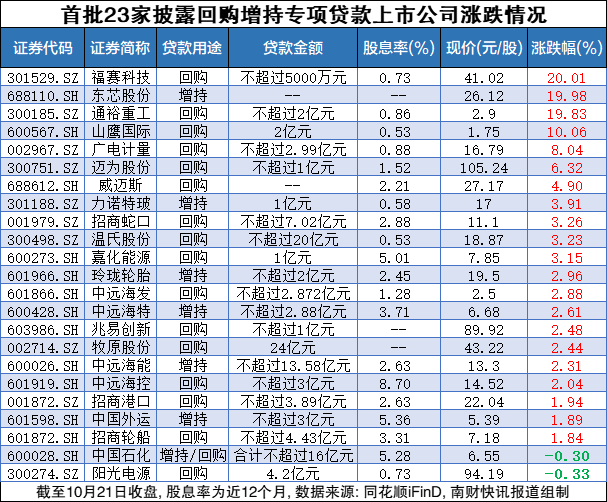

本文尝试探讨利率债供给对国债收益率的影响及其作用机制。首先,本文从利率债发行节奏、流动性、基本面角度出发,以利率债净发行规模作为债券供给压力指标,考察债券供给与国债收益率之间的相互影响。然后,本文基于2016年至2023年的月度经济与金融数据进行实证分析,进一步探讨两者的相关关系。研究结果表明,债券供给规模与国债收益率之间并非简单的“供给放量、债市承压”的正相关关系,近年来二者反而呈现一定的负相关关系。本文认为,在讨论债券供给对收益率的影响时,投资者需要综合考虑货币供给、总融资需求、基本面等因素的交互冲击,理解债券供给背后深层次的政策含义与传导渠道。最后,基于以上研究,本文提出了相关债券投资建议。

利率债 国债收益率 流动性 债券供给 债券投资

国内债券市场主要交易的利率债包括国债、地方政府债(以下简称“地方债”)、政策性金融债(以下简称“政金债”,含国开债、农发行债、进出口行债)。利率债的发行规模逐步增长导致的“债券供给压力”时常冲击着债券市场情绪,也成为投资者分析利率走势的关键因素之一。那么,债券供给与国债收益率是否有稳定的相关关系呢?投资者应该如何运用“供给压力”带来的投资机会?本文将尝试通过历史复盘、实证分析等研究方法,探讨利率债供给与国债收益率之间的相关关系与传导机制。

利率债的发行情况概览

(一)总量上:2020年后利率债净发行明显增加,且具有一定季节性

根据万得(Wind)数据,从2020年开始,利率债净发行量1明显增加。具体来看,2016—2019年利率债净发行量分别为8.56万亿元、6.79万亿元、5.76万亿元、6.17万亿元,年均净发行量为6.82万亿元;2020—2023年利率债净发行量为10.96万亿元、9.30万亿元、9.22万亿元、11.65万亿元,年均净发行量攀升至10.28万亿元。

从发行节奏上来看,以往利率债供给压力主要集中在二、三季度,而2023年利率债净供给高峰出现在四季度,主要原因是特殊再融资债和特别国债集中发行(见图1)。

(二)结构上:国债发行量逐步抬升且有季节性,地方债发行节奏前置,政金债发行相对平稳

国债发行量近年来逐步抬升,且呈现一定的季节性。2016—2019年,国债年均净发行量约为1.50万亿元;2021—2022年均值约为2.45万亿元;2020年和2023年国债净发行量均超4万亿元。发行量逐步抬升的主要原因是较高的赤字安排以及特别国债的发行。国债净发行具有一定季节性特征:一方面,一季度净发行量较少,2016—2019年及2022年一季度国债净发行量均小幅为负;另一方面,单月净发行高峰较常出现在6、9、11月,部分月份可达4000亿元以上。

地方债具有发行数量大、节奏前置且集中等特征。2016年,由于经济下行压力较大和地方债置换进程加快,地方债净发行量增长至5.80万亿元,随后逐步下行至2019年的3.05万亿元,2020—2022年在4.5万亿元左右波动。2023年由于特殊再融资债的发行,净发行量增至5.66万亿元。自2019年起,地方债发行节奏明显前置,主要原因是2018年12月29日全国人民代表大会常务委员会决定,授权国务院在2019年以后年度2,可在当年新增地方政府债务限额的60%以内,提前下达次年债务限额。

政金债相对于国债和地方债而言,发行量整体较为平稳。2016—2019年,政金债年均净发行量为1.25万亿元。近年来,随着政金债逐渐成为稳增长的发力重点之一,2020—2023年的年均净发行量上升至2.16万亿元。

利率债供给与国债收益率走势复盘

(一)历史数据显示,利率债供给与国债收益率走势之间并非为简单的线性对应关系

本文对2016年至今的债券净发行量与国债收益率的历史走势进行复盘分析发现,利率债供给与收益率走势之间并非为简单的线性对应关系,即利率债供给的增加,尤其是超预期的发行量或较快的发行节奏,不一定会推动其收益率上行。

本文从2016年至2023年共96个月份中,选取利率债净发行量较高的24个月(前25%),其中却只有12个月的10年期国债收益率环比上行,仅占50%;剩余的12个高发行量月份中出现过较大的债牛行情,如在利率债净发行量较高的2016年8月、2022年5月和2023年8月,债市显著走牛。此外,本文以月度利率债净发行量(经对数处理)与10年期国债收益率为坐标绘制散点图(见图2),在不考虑其他因素的情况下,甚至发现二者呈现出一定的负相关关系。

具体而言,本文列举两个较典型月份的市场情况:

2022年5月,国务院召开全国稳住经济大盘电视电话会议,为加快推进稳增长,国务院要求“地方政府新增专项债券于6月底前基本发行完毕”,2022年5月的利率债净发行量达1.29万亿元,但受疫情冲击影响,经济下行压力较大。面对债券大量供给,央行虽未降准降息对冲,但累计向中央财政上缴结存利润约8000亿元,并持续增加再贷款规模,使资金利率持续下行,市场配置债券需求旺盛,10年期国债收益率环比下降9.6BP。

2023年8月,为应对经济边际下行压力,财政部适时提出“新增专项债券力争在9月底前基本发行完毕”,地方债发行提速,当月利率债净发行量高达1.22万亿元。彼时虽然资金面边际有所收敛,但基本面的弱修复成为交易主线。为呵护实体经济,同月,央行超预期降低中期借贷便利(MLF)利率15BP,推动10年期国债收益率环比下降10.2BP。

这些数据和例子呈现的现象,似乎与部分投资者“供给增加、债市承压”的直观认识不一致。统计表明,以“供给压力”作为投资理由做空10年期国债,没有显著胜率。为了更好地解释这一现象,本文对其背后的理论基础及市场数据进行了进一步研究和分析。

(二)“供给增加、债市承压”的理论逻辑并不稳固

从资产定价理论出发,债券供给不是影响债券定价的核心因子。通过资本资产定价模型(CAPM)可知,当市场处于均衡状态时,资产的需求和供给可以被视为具有无限弹性;通过套利定价模型(APT)可知,市场中存在足够多的套利者可以纠正明显偏离内在价值的资产价格。这两个重要模型均认为资产供给并不是定价的核心因子。诚然,在实务中,供需暂时失衡、一致性预期等因素会导致价格出现偏离和波动,但随着市场回归理性,利率仍会合理回归至价格中枢。

(三)债券供给带来的流动性摩擦不必然导致收益率上行

部分投资者认为,债券“供给压力”会体现在流动性压力上。而本文认为,流动性摩擦只是或有的短期影响。一方面,央行可以通过公开市场操作、MLF等进行“削峰填谷”熨平流动性的短期波动;另一方面,当市场利率因为流动性摩擦发生短暂偏离时,市场投资者捕捉机会加大投资力度,收益率下行。

进一步研究发现,在合理充裕的货币环境下,当债券发行量较大时,央行往往采取更积极的流动性操作,国债收益率下行的概率反而更大。本文将近6年发生降准或降息的共23个月份分成两组,在利率债净发行量较高的12个月份中,9个月的10年期国债收益率反而下行,占75%;而利率债净发行量较小的11个月份中,国债收益率却是上行概率更大,其中6个月的10年期国债收益率上行。

总体而言,债券供给不是核心定价因素。利率债净发行规模较大时,既不必然产生流动性紧张,也不一定导致国债收益率上行。反之,供给偏少时,亦不见得收益率必定长期下行。如中国人民银行发布的《2024年第一季度货币政策执行报告》所述,虽然一季度受安全资产缺乏等因素的扰动,但长期国债收益率总体仍运行在与经济增长预期匹配的合理区间内。在市场供需关系边际改善后,收益率有所回升,未来长期国债收益率与未来经济向好的态势将更加匹配。

实证研究分析

(一)模型设定与变量选择

本文选取我国2016年至2023年的月度经济与金融数据,共96组变量。在变量选择方面,本文采用10年期国债活跃券的月度平均收益率作为被解释变量;采用利率债的净发行规模作为描述债券供给的解释变量,口径为国债、政金债、地方债的当月净发行量之和,并进行对数处理。其他变量方面:一是选取制造业采购经理指数(PMI)作为经济基本面的代理变量。二是选取银行间7天质押式回购利率(R007)作为货币市场利率以及流动性价格指标的代理变量,以控制政策利率及资金面变化的影响。三是选取央行的当月7天逆回购公开市场操作量,作为央行货币投放意愿的代理变量。四是选取居民消费价格指数(CPI)(同比差分处理)作为通胀的代理变量。本文对所有数据进行了缩尾处理。

基于以上变量,本文构建以下回归模型:

其中变量定义与描述性统计见表1。

(二)基准回归结果

为了排除异方差的影响,本文采用Robust稳健标准误回归方法进行研究。本文进行了方差膨胀因子VIF检验,检验结果表明,各变量VIF值均远小于10,不存在显著的多重共线性。模型回归结果见表2。

回归结果表明,10年期国债收益率与利率债净发行规模呈现出一定的负相关性。在第(1)列单因子回归中,净发行的系数显著为负,但对收益率的解释力度并不大。在第(2)列到第(5)列中,依次加入其他变量后,净发行的系数仍然显著为负,且模型的解释力逐渐变强。加入的变量与国债收益率的关系也较为显著,且符合市场规律:R007、PMI的回归系数显著为正,央行投放量的回归系数显著为负,CPI回归系数为正但不显著。

上述回归结果表明,不可简单地通过债券供给放量得出收益率上行的结论,两者并非正相关关系。

(三)进一步讨论变量关系

本文认为,10年期国债收益率与利率债净发行规模呈现一定的负相关关系主要有以下两点原因:

第一,央行积极的货币政策推动资金利率与债券利率下行,这与本文第二部分的阐述相互印证。当债券发行量较大时,央行常通过积极的货币政策操作来维持资金面的稳定、降低融资成本。因此,净发行量的增加,将通过影响货币政策行为,影响货币政策利率这一中介变量,进而影响国债收益率,即R007对二者关系存在中介效应。本文通过Sobel-Goodman中介测试(见表3)验证了这一中介效应的显著,且中介效应占比为52.5%,解释能力较强。

第二,债券供给上升的背后,或隐含总需求不足的信号,压制收益率的上行。这主要体现在两个方面:一是当出现政府增量发行债券托底经济时,经济内生动能通常在筑底阶段。在这种情况下,投资者对未来经济增速有所顾虑;二是债券大量发行一般对应偏积极的财政政策,在当前需求约束的信贷环境下,可能会对私人部门信贷形成挤出效应,因而总的社会融资需求没有对等上升,相应地,利率作为“货币的价格”,上行幅度可能有限。

上述结果进一步表明,债券的供给压力并不会直接造成收益率的趋势性上行,二者的关系并非部分投资者直观认为的正相关。

(四)稳健性检验

本文进一步研究了上述变量对其他期限、品种的利率债是否有同样的影响。分别以10年期国开债、5年期国开债为被解释变量进行回归,结果与上文对10年期国债的基准回归结论相似。以5年期国债收益率为被解释变量、将PMI替换为国内生产总值(GDP)同比增速、以规模以上工业增加值同比增速作为基本面变量进行检验,结果均表明,回归关系仍然稳健。

本文就利率债的供给规模与国债收益率走势之间的关系进行了复盘探讨与实证研究。结果表明,与部分投资者所认为的“供给放量推动收益率上行”这一直观结论不同,供给规模与收益率之间并不存在显著的、趋势性的正相关关系,近年来二者甚至呈现出一定的负相关关系。此外,本文从流动性因素、基本面因素等角度出发探讨了二者的影响关系,并进行了中介效应分析与稳健性检验,印证了本文的研究结果。

基于以上结论,本文得出如下几点投资建议。

第一,投资者应区分供给上升带来的影响是属于短期的“情绪冲击”,还是“长效逻辑”的变化。诚然,债券供给的规模会冲击投资者情绪,带来市场波动。但研究结果表明,以债券供给来指导月度甚至季度的投资策略没有太大意义。长期国债收益率虽然短期会受到供求关系等其他因素的扰动,但总体来看其主要反映长期经济增长和通胀预期,因而总体会运行在与长期经济增长预期相匹配的合理区间内。

第二,市场对于债券供给增加的“过度反应”或“反应不足”都能带来潜在的投资机会。例如在2023年10月,供给冲击的情绪叠加资金面紧张,地方债频频出现一级市场收益率居高不下;但随着恐慌情绪的消退,同年11月中下旬,即使发行量仍持续在高位,地方债与国债利差重新收窄,同时国债收益率下行较多,形成可观行情。当时如果抓住市场“过度反应”的超调机会,则可以获得较丰厚的收益。

第三,事后归因须谨慎,避免“后见之明”的心理偏差。历史上,较多投资者开始重视“供给冲击”往往是在债券收益率已经上行一段时间的时候。这种事后归因的可信程度并不高,而且,以这种“伪逻辑”说服自己,容易刻舟求剑地错误指导后续投资。抓住当前利率走势的主要矛盾,并综合分析其他变量对主要矛盾的影响,进行积极的事前计划、事中应对,这种投资方式更加有效。

1.净发行量=发行量-偿还量。

2.授权期限原为2019年1月1日至2022年12月31日,2023年10月24日全国人民代表大会常务委员会决定的新授权期限为决定公布之日至2027年12月31日。

[1] 蒋书彬,陈洪斌,魏菲菲. 债券市场供需角度的流动性影响因素分析[J]. 债券,2017(3).DOI:10.3969/j.issn.2095-3585.2017.03.016.

[2] 孙彬彬,陈宝林. 地方债发行回顾与展望[J]. 债券,2020(12).DOI: 10.3969/j.issn.2095-3585.2020.12.007.

[3] 张佳慧. 地方债发行对债券市场走势的影响浅析[J].中国货币市场,2021(10).

[4] 郑葵方. 我国银行间市场资金面与债券收益率相互影响的实证分析[J]. 中国货币市场,2022(3)10.

[5] GREENWOOD R and VARANASI D, Bond Supply and Excess Bond Returns[J]. The Review of Financial Studies, 2014, 27(3).

[6] HOECHLE D, Robust Standard Errors for Panel Regressions with Cross-Sectional Dependence[J]. Stata Journal Promoting Communications on Statistics & Stata, 2007, 7(3).

◇ 本文原载《债券》2024年9月刊

◇ 作者:顺德农商银行金融市场事业总部资金营运中心 游昊翔 夏扬

◇ 编辑:蔡文靖 杨馥竹 廖雯雯

责任编辑:赵思远

转载请注明来自https://zwyb.net/news/32507.html,本文标题:利率债供给对国债收益率的影响探究

百度分享代码,如果开启HTTPS请参考李洋个人博客